【中信传媒】美国视频产业辉煌印证中国互联网视频未来

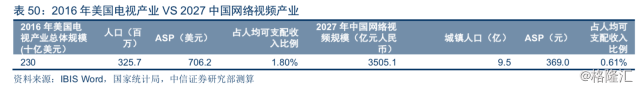

2016年,美国亿美元,占美国娱乐产业产值33%,人均ARPU超过700美元,占人均可支配收入1.8%。美国90%的娱乐传媒资产掌握在六大集团旗下,迪士尼,康卡斯特,福克斯等传统传媒巨头每年内容投入达到百亿美元量级(不包括体育版权)。内容端极其成熟和发达,叠加渠道端近似垄断的布局(特许经营权制度)使得美国电视产业拥有全球最成熟的商业模式。流时代,随着SVOD代表Netflix,vMVPD代表Youtube等新巨头崛起,行业格局有望重构,但传统厂商依靠自有内容布局仍然具有很强的议价能力。

美国视频产业是中国互联网视频最佳对标对象。从文化演变径来看,当前中国正处于多种文化形式和内涵碰撞的阶段,中美两国同属大国,未来中国将仍然保持主流文化形式和内涵为主,二次元等其他形式为辅的发展径。这与美国好莱坞模式类似。此外,中国互联网视频时代,是中国视频娱乐公司产业真正规模化的开端(突破区域、规模),是视频产业商业化再出发的开始,由此其对标对象应该是商业化高度成熟的美国视频产业。

中国视频产业中长期拥有显著的发展空间,互联网视频有望成为中国传媒娱乐巨头的基石业务。我们认为,我国互联网视频行业未来还有长足的发展空间,供给端内容工业不断成熟,以及需求端娱乐需求持续提升,付费意识持续提升将驱动行业持续快速增长。我们预测2022年我国网络视频行业总体规模为2422亿元,5年CAGR24.1%;2027年我国网络视频行业总体规模为3505亿元,10年CAGR15.6%。基于广阔的商业空间,以及和用户直接连接的平台布局,互联网视频平台巨头有望以平台为基石,进军其他娱乐产业,进一步打开成长空间。

第一,系统性梳理了美国电视&流视频产业发展历史,现状和未来趋势。从历史发展,行业总体情况,产业链分析,竞争格局分析,商业模式分析,底层发展驱动等角度深度审视了美国视频产业(电视&流)内在规律。以海量数据为基础,深度探究了美国视频产业商业模式优越性以及其形成的原因和基础,有论据、有结论,是国内市场上目前唯一一篇深度系统梳理美国视频产业的报告。

第二,创新性提出中国互联网视频行业未来最佳对标对象是美国视频产业。从主流文化的演变径,商业化发展阶段和发展趋势角度,提出中国互联网视频对标对象既不是日本视频产业也不是中国过去电视产业,而是美国视频产业。

第三,系统性测算中国互联网视频产业未来空间,并对行业竞争格局走势,相关巨头公司演变径进行了深度分析。从付费和广告两个收入来源角度,基于美国成熟产业消费水平和中国互联网视频与其不同之处,对未来5-10年行业发展趋势和规模进行了预测。并从内容产业发展规律角度,分析了当前市场竞争格局以及未来中国传媒娱乐巨头公司演变径。

我们要预判中国互联网视频的行业未来,美国视频产业是最佳标杆:美国传媒行业发展脉络是连续的,其背后变动逻辑是清晰的,美国电视的崛起,相当于一次媒介升级,对电视行业竞争格局,电视行业商业模式,人们观看电视习惯都有了根本性的改变。美国电视行业商业模式积极成熟,是世界几乎所有电视娱乐业的旗杆。近年来,美国电视产业同样受到互联网流产业较大的冲击,研究一个成熟产业的过去和现在,对于尚未成熟的中国互联网视频产业极具意义。

美国电视产业行业始于上世纪40年代,从早期电视时代、电视时代发展到今天的流时代,至今已经有70余年的发展历史。美国电视产业凭借其强大内容生产能力,细致的产业链分工,巨头强大影响力,极致的商业模式成为视频产业商业模式的经典代表。即使在被互联网&流视频产业冲击了数年之后,仍然有强大生命力和行业话语权。

成功第一点来自于庞大的市场规模:美国电视产业整体规模超过2000亿美元,2017人均ARPU值达到706美元,占人均支配收入1.8%。假设中国电视产业占人均可支配收入相同,中国当前电视产业规模应该超过6000亿人民币。2017年美国电视产业市场规模将达到2344亿美元左右,同比增长1.7%。2010年后,整体电视市场已经进入成熟期,2011-2016年CAGR约为3%左右,预计2019年市场规模达到2389亿美元左右。强大的市场规模背后反映的是美国电视产业各个环节的成熟度。

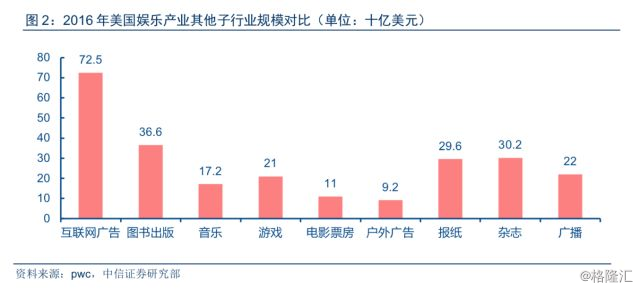

超过2000亿美元的电视产业即使在美国超过7000亿美元的娱乐产业中也占非常重要的地位。pwc数据显示,2016年,美国互联网广告规模725亿美元,图书出版366亿美元,296亿美元,302亿美元,220亿美元,游戏210亿美元,音乐172亿美元,电影票房110亿美元。美国电视产业庞大的规模正显示了其在美国娱乐产业链中极其重要的地位。

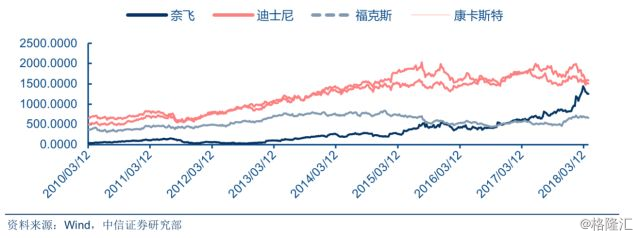

成熟的产业背后的传媒巨头公司,美国90%传媒资产都掌握在六大传媒集团旗下,而这些巨头公司业务布局都横跨内容制作和内容整合领域(Comcast还有内容分发),横跨电视和电影领域,已经成为全球最优影响力的传媒集团。其中,Comcast和Disney凭借各自在渠道和内容优势,市值都超过1500亿美元;Time Warner和Fox(隶属于默多克旗下News Corporation新闻集团)凭借其电视网领域强劲实力市值也分别达到735亿美元和671亿美元;此外,传统电视网巨头CBS和Viacom市值分别达到192亿美元,156亿美元(两家公司同处于Redstone家族旗下,且正在尝试推动合并)。

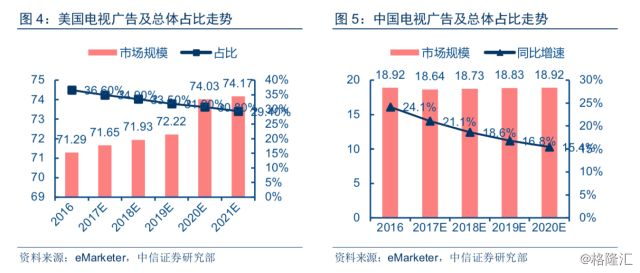

商业模式成熟另一面是面对互联网竞争仍然保持很强的能力。以美国电视广告产业为例,2017年,美国电视广告产业总体规模达到716.5亿美元,占全国广告市场的34.90%。近年来,随着互联网巨头Google&Facebook崛起,其广告市场份额快速提升,但美国电视产业仍然凭借极强的用户粘性,着“广告江山”。eMarketer预测,2018-2021年,美国电视广告市场仍将保持低速增长,占整体广告市场占比维持在30%左右。

对比中国电视广告市场则远没有那么乐观,在互联网的冲击下,电视广告市场份额迅速下降。eMarketer数据显示,2017年,我国电视广告市场为180.64亿美元,占总体广告份额21.1%,预计到2020年下滑至15.4%。产业发展韧性背后其实是其自身商业成熟度,对用户吸引力最佳代表。

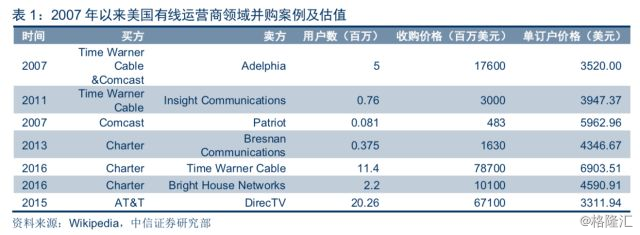

极致的商业模式背后是每个电视订户巨大的商业价值。我们统计了2007年以来,美国运营商&运营商领域重要并购案例及其估值,电视系统并购单用户LTV在3000美元以上,平均价格4500美元,如果以每个订户ASP1500美元,并购PS约为4.5倍。值得注意的是运营商用户由于同时具有宽带,电话等选项,其用户并购价值要显著高于并购价值。

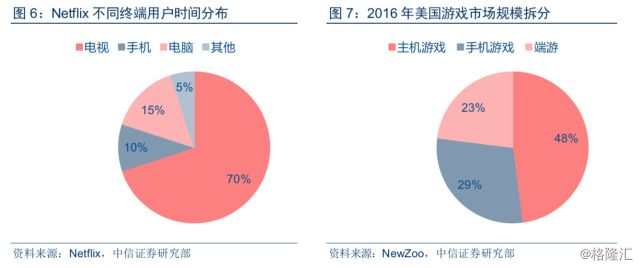

历经70年发展,美国成熟的电视产业已经让美国人民产生了根深蒂固的“电视情结”,即使互联网&移动互联网到来也难以很快撼动。以流巨头Netflix为例,其70%用户时长仍然在电视端,手机端仅占10%;以美国游戏市场未来,2016年全美游戏市场规模236亿美元,仅次于中国。其中,主机游戏(基于电视大屏)市场规模114亿美元,占比48%;手机游戏68亿美元,占比29%;端游54亿美元,占比23%。反观中国游戏市场,2016年,我国游戏市场规模全年收入1655.7亿,其中手游市场占比49.5%,端游市场占比35.2%。可见移动互联网对于中国用户吸引力远大于美国用户。

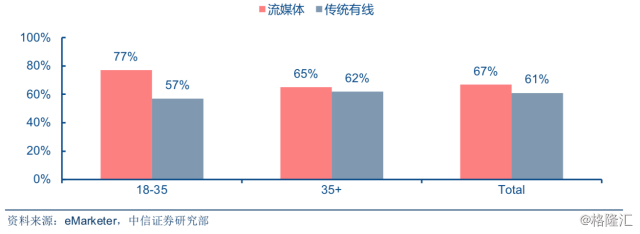

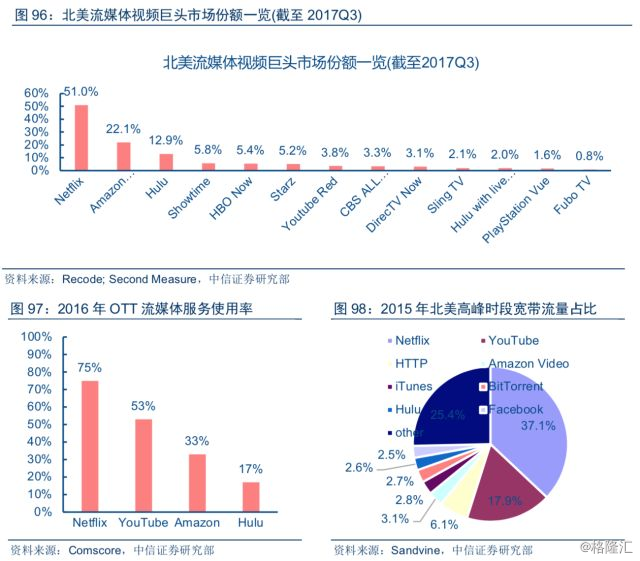

美国电视商业模式走到极致的另一面是,一旦有了新的选择,用户会表现出较强的向新平台转移的。基于互联网的流则提供了用户新的选择,再强的商业模式也抵挡不了历史必然的趋势。美国流视频产业兴起源于互联网的媒介升级,互联网普及为用户提供了更加便捷的使用视频服务的方式。随着Netflix,Hulu,Amazon Prime Video,Youtube TV等流视频服务商崛起,美国Cord-cutting一族(剪线族)迅速崛起。eMarketer数据显示,预计到2021年,剪线族和无线族(从没使用过万,更进一步的是“剪线族”以年轻用户居多,流在18-35岁美国年轻观众渗透率为77%,显著高于传统%。

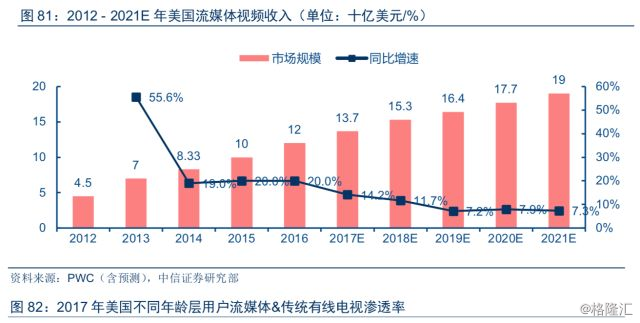

互联网作为全新媒介,对于用户拥有互动性强,按需点播,质优价低等优势,流行业趋势未来已经确定。据PWC的统计,美国流视频行业从2012年进入高速增长期,2016年,美国流行业收入达到137亿美元,同比增长20%;预计到2021年,美国流行业收入达到190亿美元,10年CAGR9.6%。根据2017年5月的FluentLLC的调查,美国总体流渗透率已超过%的美国网民观看或使用流服务,而岁年轻用户群体中更加凸显。

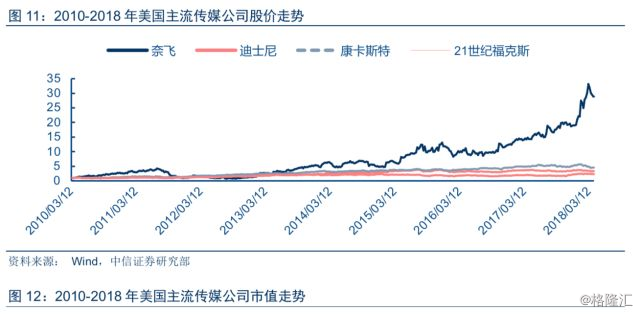

流传统电视趋势确定性还表现在流巨头Netflix飞速飙升的股价,以及市值接近迪士尼的表现上。2010年至2018年,Netflix前复权股价上涨28倍,显著高于迪士尼的3.3倍和康卡斯特的4.5倍。从市值角度来看,Netflix市值已经超过福克斯,接近迪士尼,康卡斯特等传统巨头。截止2018年4月9日,Netflix市值达到1253亿美元,逼近迪士尼1508亿美元和康卡斯特的1584亿美元。资本市场是前瞻指标,Netflix股价优越的表现,反映的是市场对于流将重构传媒行业趋势的预判,以及对于Netflix渠道和内容能力双重认可。

相较于中国传统电视时代,互联网视频企业真正有潜力具有规模优势,突破区域规模,实现商业化再出发:随着互联网企业较为先进的运营思维和不仅仅在用户运营端,还将逐步深度切入视频内容制作,发行等领域,互联网视频产业有望迎来商业化再出发。供给端商业化再出发,叠加需求端的需求持续提升,我们预计中国在线视频将达到一个新的供需平衡。而这个平衡点,将显著高于电视产业带来的平衡点。

付费市场规模=付费用户总体规模*ARPU,我们预计视频付费市场规模从2017年236亿元提升至2022年796亿元,CAGR27.5%,至2027年进一步增长至1559亿元,对于付费占人均可支配收入占比为0.7%(接近美国一半水平)。

网络视频广告收入=月活跃用户规模*月均使用时长*单位时间价格。我们预计网络视频广告市场规模从2017年463亿元提升至2022年1262亿元,CAGR22.2%,至2027年进一步提升至1420.02亿元。

若假设网络视频行业收入中包括版权在内的其他收入占比达到15%,则2022年我国网络视频行业总体规模为2422亿元,2027年我国网络视频行业总体规模为3505亿元。

美国的电视产业发展至今已70余年,行业已经步入成熟阶段。从最初电视凭借媒介传输优势(覆盖面更广,传输信号更好,商业模式更先进)逐步取代地面,到后来电视网出现,开始上游内容整合商竞争格局;最后,行业完成整合,Comcast,Charterr等几家巨型电视运营商成为最终胜者,Time Warner作为电信电视网成功脱颖而出。

美国电视产业链分工明确,商业模式成熟,对研究中国视频产业未来具有较强的性。

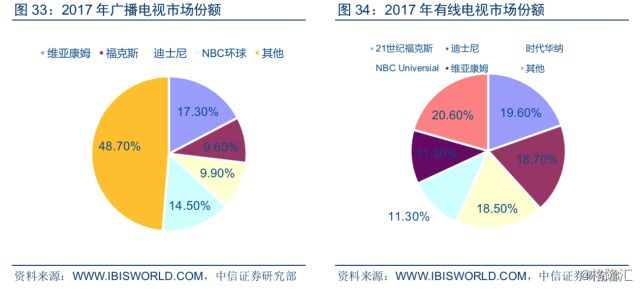

美国电视产业发展史最核心之一是五大电视网络的发展历史。哥伦比亚电视网(CBS)、全国电视网(NBC)、美国电视网(ABC)、福克斯电视网(FOX)和哥伦比亚-华纳兄弟电视网(CW)五大电视网,各自拥有200多家附属,分布在超过200个电视市场中,电视网的附属在大部分时间里会播放其所属电视网为其提供的电视节目;尽管每家地方的覆盖范围都仅限于它所在的市场,但由于一家电视网通常在每个电视市场中都有一家附属,电视网可以基本实现其电视节目的全国覆盖。

电视行业崛起,首先是运营商(MVPD,多频道视频节目分发商)的崛起。运营商相当于在内容整合商和用户之间架起了一座桥梁,自身也凭借庞大的用户基础,成为产业链的核心环节。此外,除了电视运营商,运营商以及电信运营商同时存在于市场中,为观众提供多样化的服务和选择。到上世纪90年代,随卫星技术和宽带网络技术的突破,出现了系统和交互式网络电视等新形式。

从产业链来讲,内容制作,内容整合,内容分发是传统电视产业的核心环节,近年来发展趋势与整体市场趋势类似,市场成长进入成熟阶段。内容制作是传统电视行业的上游环节。内容整合,即电视内容的渠道平台,主要是电视网和电视网。内容分发,即电视信号的传输服务,主要是多频道视频节目分发商(Multichannel VideoProgramming Distributor, MVPDs)。多信号电视信号服务,即遍布于全美家庭的电视运营商,运营商和电信运营商(电视网),通过电缆,卫星信号和光纤信号等方式输送电视信号。

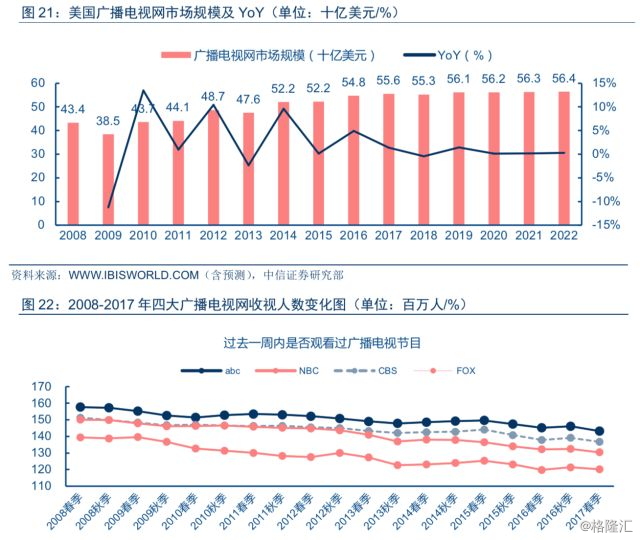

电视网端,主要来自于头部五大电视网。据IBISWORLD数据,2014/2015/2016年电视网市场规模分别达到522/522/548亿美元,同比分别增长9.61%/0.14%/4.93%。预计到2022年,市场规模将达到564亿美元,2016-2022年CAGR 为0.5%。从头部电视频道看,收视人数出现一定。根据尼尔森每年春、秋进行的市场调研显示,CBS/FOX/abc/NBC四大电视频道在2008年春季到2017年春季的时间范围内,收视人数呈现逐年下滑的态势。以收视人数最多的abc为例,2008/2017年春季收视数量分别为1.57亿/1.43亿,下滑9.1%,这也体现了流冲击的强大影响。

电视网端崛起速度很快,市场规模稳步增长。据IBISWORLD数据,2014/2015/2016年电视网市场规模分别达到815/855/901亿美元,同比分别增长4.19%/7.63%/4.91%。预计到2022年,市场规模将突破1000亿美元,达到约1042亿美元,2016-2022年CAGR 仅为3.4%。与传统五大电视网市场比,电视网市场规模较大,未来5年增速较快。

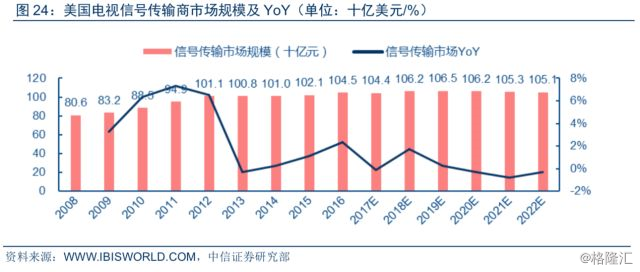

MVPD(多频道视频节目)分发市场未来市场规模千亿美金市场。从电视信号传输市场看,主要包括电视运营商、运营商和电信运营商三个主要市场。据IBISWORLD调研,2014/2015/2016年三个市场总市场规模达到1010/1021/1045亿美元,同比分别增长0.48%/1.35%/0.97%。预计到2022年,市场规模达到1051亿美元,2016-2022年CAGR 小于1%。付费用户订阅量出现下滑,与市场规模下滑具有相关性,主要受流市场影响。根据IBISWORLD调研,万。从未来趋势看,2022年付费用户订阅量下降到约8600万,比2016年净减少800万。

历史上看,电视内容制作经历了“分离-合并”的过程,逐渐形成目前大厂时代,集团化经营的格局。在20世纪30年代,有专门的辛迪加系统从事电视节目发行制作。辛迪加机构运转的形式就是购进再销售,从中获利。20世界70年代以来,FCC 要求电视网剥离其辛迪加业务,打破了电视网对优秀节目的垄断。到20世纪90年代,由于主要电视网垄断地位逐渐,电视节目制作方和电视节目方申请放款管制,1995年11月,所有的管制完全放开,制作机构和机构开始合并, 致使三大电视网内部制作的节目增加。美国最大的五家电视网,都有自己合作的内容制作商。

目前来看,在美国,电视内容制作商仍然是以专业的好莱坞制片公司为主。对于电视网来说,电视剧内容基本都由几家较大的好莱坞电影公司制作和发行。好莱坞六大影视制作公司(华纳兄弟、派拉蒙、哥伦比亚、环球、20世纪福克斯、迪士尼)旗下或者有专门的电视节目制作部门,如华纳兄弟、20 世纪福克斯、哥伦比亚和环球影业;或者有关联关系的电视节目制作机构,例如美国电视网(ABC)是迪斯尼集团旗下的电视网,ABC 工作室则迪斯尼集团旗下的电视剧制作机构。

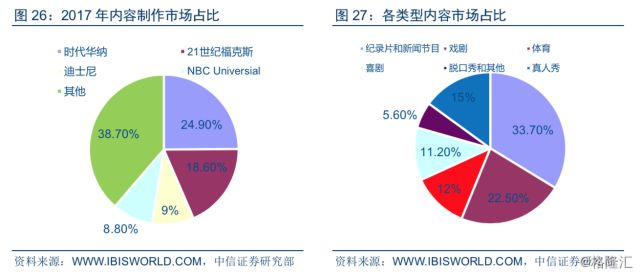

现状看,时代华纳集团以24.9%的市场份额成为市场领先者,电视剧和新闻类节目是主要电视节目。根据IBISWORLD 数据显示,2016年电视内容市场规模达到320亿美元左右,其中时代华纳集团旗下内容规模达到约79.68亿美元,占据24.9%的内容市场。

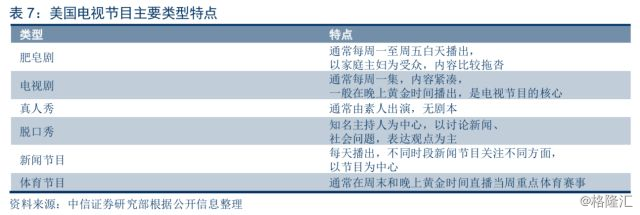

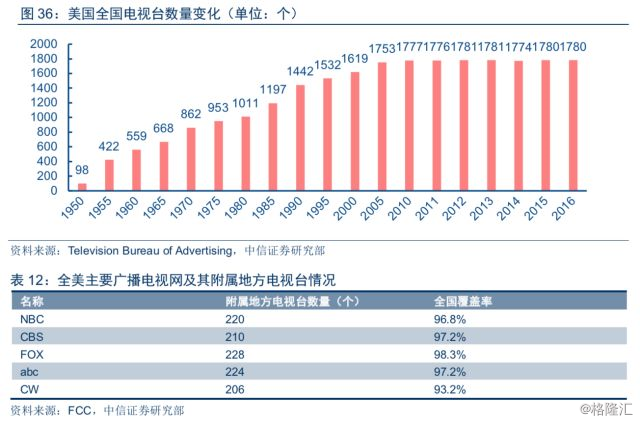

电视网节目类型集中,电视网节目类型多样化。从电视网节目类型看,电视剧和新闻类节目是主要产出的电视节目内容。电视内容市场节目类型较为集中,其中,纪录片与新闻类节目、电视剧(喜剧和戏剧)、真人秀和体育节目是主要节目类型,分别占据33.7%、33.7%、15%和12%的内容市场。

美国电视产业之所以变现能力极强很重要的原因是供给端十分成熟,优质电视内容持续不断供给,从而极大地提升了观众观看电视热情。电视网的巨额内容投入可以反映美国电视内容产业发达程度。2017年,美国电视&流平台非运动类节目内容投入中,NBC以102亿美元排名第一,FOX,时代华纳以80亿美金紧随其后,Disney内容投入为78亿美元。Netflix作为流新巨头,内容投入持续攀升,2017为63亿美元,超过传统巨头Viacom。

从单部剧作投入来看,美剧投入成本和好莱坞相当。医疗题材的《ER》最高一季投入达到1300万美元/集,如果以10集计算,整部剧预算达到美元,基本已经可以媲美好莱坞水平。《Game of thrones》游戏更是凭借其宏大的剧情,震撼力的画面等成为全球影响力最大的电视剧之一。

强大内容制作实力另外一个体现是,美剧海外市场正在成为其收益更重要的部分,收入结构多元化也使得Studio们能够集中精力制作出精品内容,而不受制于预算。相关数据显示,如以电视剧成本以100美金计算,旧模型下,平均收入是140,毛利率接近30%,其中美国授权80,收入占比57.1%,国际授权20,收入占比14.29%,辛迪加授权40,收入占比28.57%。随着内容质量和国际影响力持续攀升,美剧新收入模型下,成本100,可以收获收入168,毛利率40%,其中美国授权73美元,占比43.45%,国际授权50,占比29.76%,辛迪加45,占比26.79%。更加多元,更加均衡的收入结构使得美剧内容生产利润率提升,波动性降低,从而促进产业进一步发展。

内容整合端,即电视节目发行平台,美国传统电视市场以电视频道及附属地方,电视频道为主流发行渠道。美国电视产业成熟度很重要体现除了内容质量之外,就是内容整合商极度细致的产业链分工,给消费者极度丰富的选择,从而提升自己吸引力和提价能力。在美国,主要的电视网包括两类:(1)电视网及附属地方;(2)电视网。在电视产业发展早期,电视网占据主导地位。上世纪7、80年代以后,随着电视网兴起,内容整合端目前已经形成电视网及附属和电视网并重的格局。从电视网角度看,abc、NBC、FOX、CBS、CW形成五大公共电视网络,同时,通过各公司附属地方,节目覆盖全美95%以上家庭。

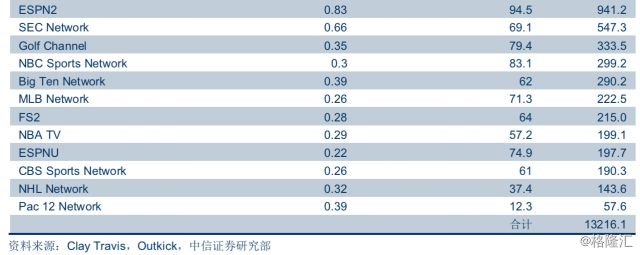

从电视网角度看,美国市场电视频道种类繁多,面向不同类型市场人群,目前美国有数百个电视频道,电视网可以分为两种类型:(1)广告和付费同时支持电视网是主流的电视形式,包括ESPN、CNN、Discovery等绝大多数电视频道,这类电视频道的收入来源有两个,一是广告收入,二是用户的订阅费收入;(2)付费为核心电视网,没有广告,依靠用户的订阅费作为收入来源,不过其订阅费要远高于广告支持的电视频道,这类电视频道以影视内容为主,包括HBO、Showtime等。除电视网和电视网外,美国市场上还存在小部分公,通过地面无线体系覆盖本地人群,市场份额相对较小。

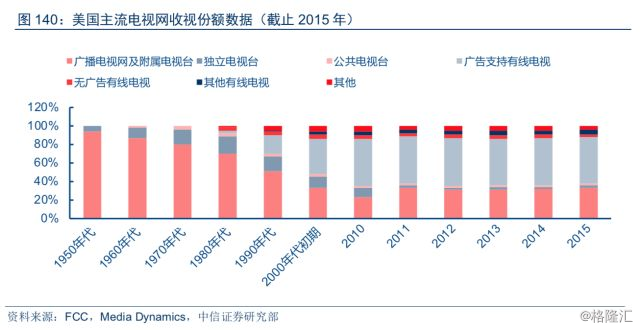

美国电视市场规模很大,对于不同形式内容整合商度也很强,纵观过去近70年发展,美国电视内容网变迁历史是一部传统电视网和电视网不断融合史。传统电视业早期,电视网占据收视份额绝对主导地位,收视份额一度达到全美80%以上。随着上世纪7,80年代电视兴起,电视网收视率逐步提升,根据2015年FCC调研显示,电视网及其附属收视份额在33%左右。电视网凭借电视网数量优势,总体收视份额超过50%,从2015年数据看,%,其中广告支持%左右,无广告电视和其他%。

电视网市场份额端,维亚康姆集团处于领先,世纪福克斯占据首位。从电视网竞争格局看,根据IBISWORLD的调研,维亚康姆集团以其旗下的Nickelodeon、BET、Comedy Central, TVLand、VH1、MTV 和ParamountChannel等电视频道,覆盖全球180多个国家的5.3亿用户,占据美国本土市场17.3%的市场份额。从电视网竞争格局看,没有呈现一家独大的格局。根据IBISWORLD的调研,21世纪福克斯占据19.6%的市场份额,排名市场第一,但与市场第二/三名的迪士尼和时代华纳市场份额差距不大,后两者分别占据18.7%和18.5%的市场份额。

五大电视网及其附属地方,通过天线覆盖全美主要市场,全国目前有1780个左右。地方是传统电视行业中最基本的单元,以营利为目的,通过播放商业广告或拨款维持经营。地方分布在全国各地,通过电视频道的形式将电视节目内容到各自所覆盖市场中的家庭。在每个地区市场上,都存在数量不等的地方,本市场范围内的家庭只需通过电视天线就可以免费的频道信号。电视网为附属地方同时提供电视节目,五大电视网旗下各自拥有超过200家附属,电视网的附属在大部分时间里会播放其所属电视网为其提供的电视节目。由于电视网通常在每个地方市场均有附属,电视网可以实现其电视节目的全国覆盖。根据FCC调查,五大电视网及附属地方全国覆盖率均在90%以上,除CW电视网外,其余四家全国覆盖率均在95%以上。

电视网占据收视份额头部。电视网凭借广大的附属地方网络和免费收视的特性,其节目收视数量往往高于电视网络节目。根据尼尔森对美国电视节目收视情况的调研,2016年全美收视最多的电视网中,平均来看,电视网独占前4名,分别是CBS、NBC、abc和FOX四大网络。电视网络排名最高的是Fox News Channel,排名第5。而观众更为熟知的ESPN(体育)、Discovery(纪录片)、History(纪录片)等知名电视网,其收视人数与电视网存在明显差距。

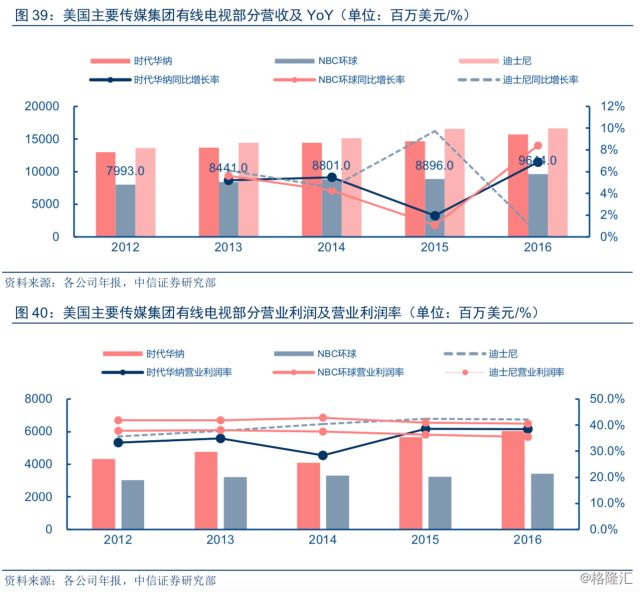

电视网市场主要公司营收及营业利润呈现波动趋势,营业利润率稳步提升。从上市传媒公司电视网部分财务表现看,美国电视网主要公司营业收入与营业利润波动明显,营业利润率保持稳定增长。以NBC环球为例,2012-2016年营收分别为66.6/56.86/70.52/67.92/80.53亿美元,同比增长分别为-14.6%/24%/-3.7%/18.6%,波动性较大。对应营业利润,2012-2016年NBC环球营业利润分别为11.48/11.37/15.29/15.15/18.42亿美元,对应营业利润率分别为17.2%/20%/21.7%/22.3%/22.9%。

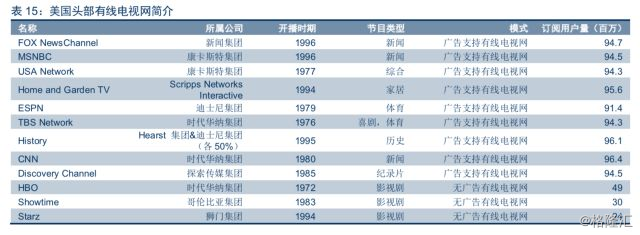

电视网类型多样化,广告支持电视网订阅量远超无广告电视网(无广告电视网付费门槛较高)。电视网类型多样化,包括新闻、体育、纪录片/历史片、影视剧等多种类型。多数头部年代。分类型看,广告支持电视网订阅用户量远超无广告支持电视网订阅用户量,有广告支持电视网订阅用户量基本在9000万以上,而无广告电视网中订阅用户量最多的HBO仅仅在4900万左右。

主要公司电视网市场营收及营业利润稳定增长,高于电视业务,营业利润率显著好于电视业务。从上市传媒公司电视网部分财务表现看,美国主要传媒公司电视业务营业收入与营业利润稳定增长。以NBC环球为例,2012-2016年营收分别为79.9/84.4/88.0/88.9/96.4亿美元,同比增长分别为5.6%/4.3%/1.1%/8.4%。对应营业利润分别为30.3/32.1/33/32.3亿美元,对应营业利润率分别为37.8%/38%/37.5%/36.3%/35.4%,明显高于电视业务。

内容分发端,MVPD(多频道信号传输体系)为主要分发方式。多频道视频内容传输系统是收费的,根据用户所购买的套餐的不同,可以收到几十至几百个电视频道。多频道视频节目分发商(Multichannel VideoProgramming Distributor, MVPDs)包括三种主要形式:(1)年代以来,电视运营商主要通过电缆输送电视信号,实现更大的传输容量与更稳定信号质量。在美国,主要的电视运营商包括康卡斯特(Comcast)旗下的xfinity,时代华纳(Time Warner Cable)等;(2)运营商:上世纪90年代后随着卫星传输技术突破,运营商开始提供内容分发服务,其市场份额不断增长,目前主要的运营商是DirecTV和Dish;(3)电信运营商:随着2005年后电视行业管制解禁,电信运营商被允许进入电视行业,利用自身铺设的光纤网络提供不亚于电视运营商和商的信号质量和服务,目前市场上主要电信运营商包括AT&T和Verizon等。

在多频道信号传输体系中,传统电视运营商发展时间最长,订阅用户数量最大,根据FCC调研,2015年全美电视运营商订阅用户数量达到5320万,较上年减少60万。从趋势上看,电视运营商订阅用户量呈现逐年下降的趋势,行业内部替代效应明显,运营商和电信运营商订阅用户量逐年增加,运营商订阅用户量从2000年1300万左右增长到2015年3310万;电信运营商订阅用户从2006年40万增长到2015年1300万。

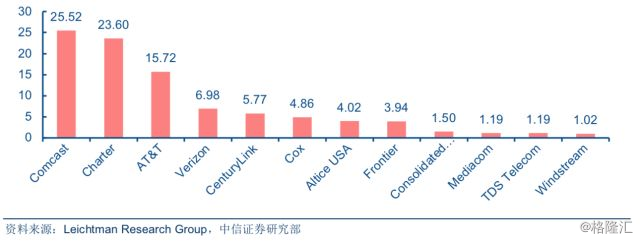

根据FCC 最新报告显示,截止2015年底,在美国电视市场上共有10家运营商订阅用户量超过一百万名,属于寡头垄断市场。电视运营商角度看,Comcast和Time Warner Table 分别以2234万和1103万的用户量成为市场领先者。市场主要有两家运营商DIRECTV和DISH Network,分别拥有1978万和1334万用户。电信运营商进入美国电视市场较晚,美国前两大电信运营商AT&T和Verizon分别拥有564万和583万用户。

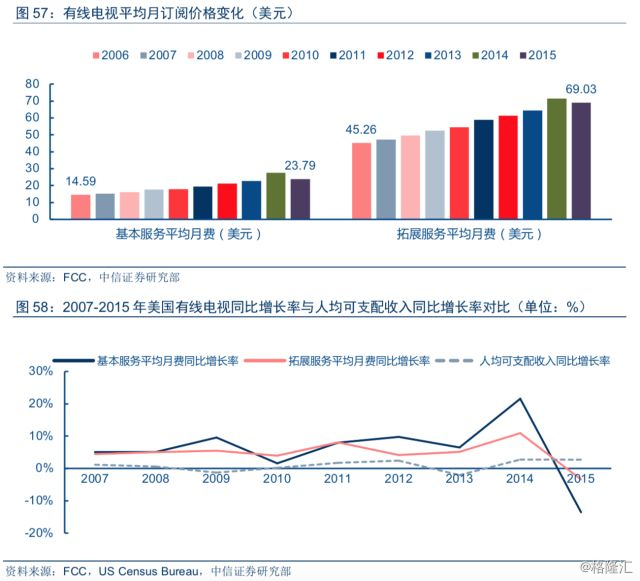

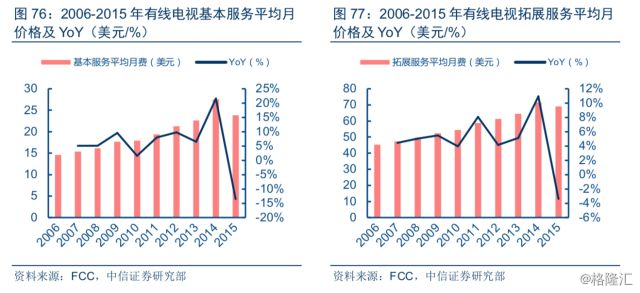

根据FCC的调研,2006-2015年间,美国电视基本服务平均月订阅价格从14.59美元上涨到23.79美元,涨幅达到63%。拓展服务平均月费由45.26美元上涨到69.03美元,涨幅达到52%,均远超同期美国人均可支配收入增长率。

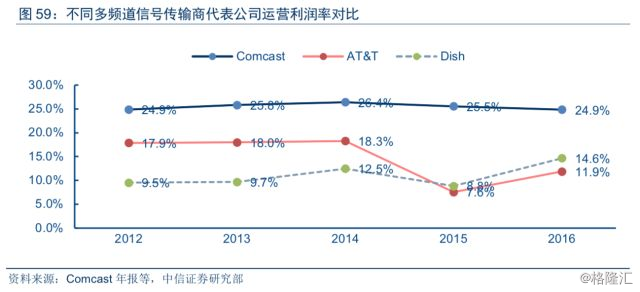

传统电视运营商兴起于上世纪80年代,进入信号传输市场最久,相比于运营商与电信运营商竞争优势更明显,体现在盈利端,主要公司营业利润率显著高于运营商和电信运营商。以三类信号传输商代表公司康卡斯特()、AT&T(电信)和Dish(卫星)的对应业务比较,2016年三家公司对应业务的营业利润率分别为24.9%、14.6%和11.9%,康卡斯特集团的电视运营营业利润率显著高于其它两者。

2012-2016年康卡斯特集团电视运营业务营业利润率保持在24%以上,而同期内AT&T营业利润率在11.9%-18%之间,Dish营业利润率在9.5%-15%之间。

进入21世纪,互联网时代来临,互联网宽带成为美国基础标配需求。美国运营商凭借前期铺设的先进网络,积累的用户规模&品牌优势迅速进入宽带服务提供领域,推出包含宽带,电视,电话在内的一体化服务,使得用户购买服务更加便捷,也极大地拓展了自身的发展边界,增强了自身对于用户的议价能力(无法提供宽带服务)。

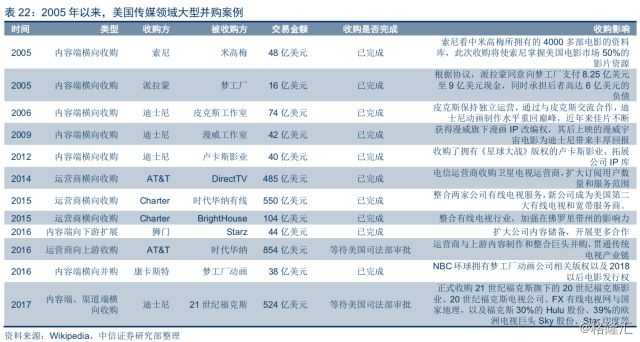

从1950年代开始普及,运营商初期是规模小,区域性的为主;1970年后期,随着卫星加入到信号传输中来,电视网开始兴起,内容整合端开始发力,1984至1990年,在电视家庭中,用户观看电视网节目时间和占比达到35%(比1984提升一倍),地面电视网节目时间占比58%下降到46%;1980-90年代,行业开始第一轮洗牌,一部分行业龙头选择退出,一部分龙头开始良好态势(例如Comcast);1990年代后,行业开始进入进一步洗牌阶段,随着一系列大型并购,形成了当前六大传媒集团的局面。相关数据显示,1983年,90%美国资产控制在50家公司之下,2011年,统一90%资产控制在6家传媒集团旗下。

在内容制作领域拥有好莱坞六大影视制作公司之一的环球影视,在电视网领域拥有美国五大电视网之一的美国全国公司(NBC),在电视网领域拥有多个针对不同人群的频道(如MSNBC, Syfy,Bravo等),在内容分发领域拥有垄断优势,市场占有率前两位的xfinity和Time Warner Cable均来自于公司旗下。

典型跟随电视网兴起的公司,由时代华纳和特纳公司合并而来,旗下包括一系列当前最火热电视网,包括新闻CNN,付费电视龙头HBO等,此外还包括好莱坞六大华纳兄弟制片厂,包括美国知名漫画公司DC Comics。此外,时代华纳还和CBS联合控制美国五大电视网CW。

好莱坞知名的巨头,旗下拥有好莱坞六大制片厂迪士尼影业,美国五大电视网之一美国公司(abc),体育电视网ESPN,近年来,迪士尼不断通过并购知名IP内容公司(如Pixar,Marvel,Lucas Film)等加深自身的竞争壁垒。

传媒大亨默多克掌控的综合传媒集团,旗下拥有好莱坞六大制片厂20世纪福克斯,美国五大电视网之一Fox,电视网Fox News。知名新闻资讯龙头道琼斯(Dow Jones)等。2017年,迪士尼宣布524亿美元收购以21世纪福克斯为核心的新闻旗下部分资产。

旗下拥有好莱坞六大派拉蒙制片厂,同时包括MTV,Nick Jr等知名电视网资产。

2005年,CBS由Viacom分拆而。旗下拥有五大电视网CBS,付费电视网Showtime等,同时还和时代华纳联合控制美国五大电视网CW。

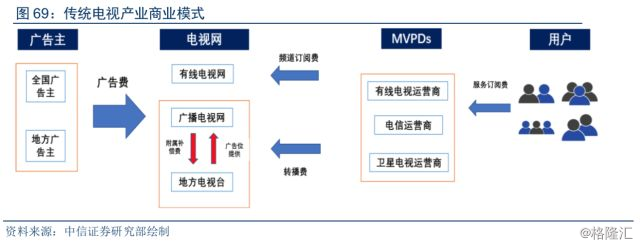

广告和用户付费订阅是传统电视行业的主要商业模式。传统电视网和MVPD有两种关系:或电视网免费提供节目内容,MVPD承担一定强制转播的义务;或MVPD支付一定转播费用(retransmission fee),但没有强制转播的义务。一般来讲,大型电视网(如美国五大电视网)会选择后者,而地方会选择前者强制转播条款,但由于转播费用总体规模较小(2017年93亿美元),因此电视广告仍然是是传统电视网及其附属地方最重要的营收来源。

电视网和地方通过将广告时间分别销售给希望在全国范围内进行营销的大广告主和地方广告主获取收入。同时,电视网会支付地方一定比例的补偿费,作为补偿附属电视网节目时失去销售广告的机会而支付的费用。电视兴起后,电视网采取相同模式出售节目间广告时间获取收入,成为电视网重要营收来源之一。对于付费频道,如HBO等,用户需要为其订阅的每个频道支付费用,MVPD 直接从用户处收到订阅费,再从订阅费中拨出一部分支付给电视网。

广告是基于海量用户注意力的经济。美国电视产业由于极度发达,其优质内容,强大宣传能力和发行能力,极高的媒介触达率(特别是对年轻人的触达率)使得电视广告一直以来都是美国广告主最重视的媒介之一,即使到现在流&互联网,美国电视媒介仍然是触达率最高的媒介,电视广告占全国广告市场占比仍然超过30%,与互联网相当。

电视广告市场主要分为全国电视广告市场和地方广告市场。全国广告市场利用电视网和电视网分发能力,帮助广告主在全国范围内播放广告。而地方广告市场则主要由本地负责运营销售,帮助本地广告主拓展市场。

全国电视网广告由广告电视网直接出售,在电视网节目中,并通过附属地方同时向全国各地播放,是传统广告主进行品牌营销的第一选择。随着电视网兴起,观众花费更多时间观看电视节目,电视频道作为广告渠道的有效性日益增强。而全国辛迪加节目广告则主要通过在内容制片商的辛迪加节目中插入广告,为辛迪加组织带来收入,在一定程度上实现全国覆盖。

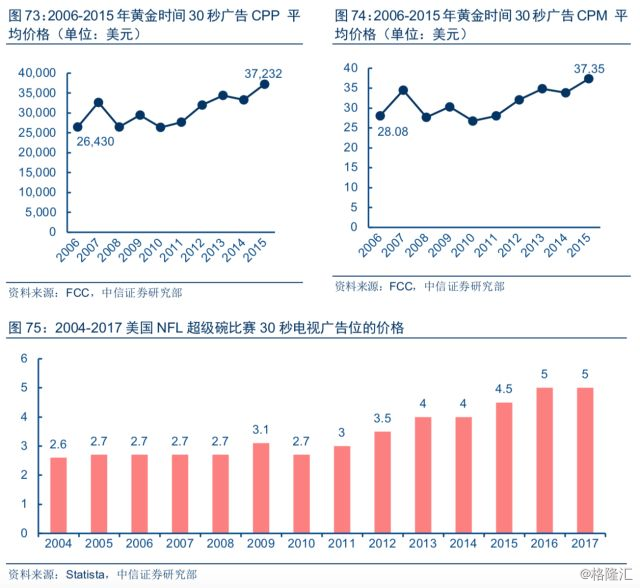

FCC数据显示,美国电视广告2006年至2015年CPP(单广告位价格)从26430美元上涨到37232美元,CAGR3.8%;从CPM(每千人次观众价格)从28.08美元上涨至37.35美元,CAGR3.2%。以美国每年吸金能力最强的NFL“超级碗”比赛30秒广告价格来看,2004-2017年,单价从260万美元上涨到500万美元,CAGR5.1%。

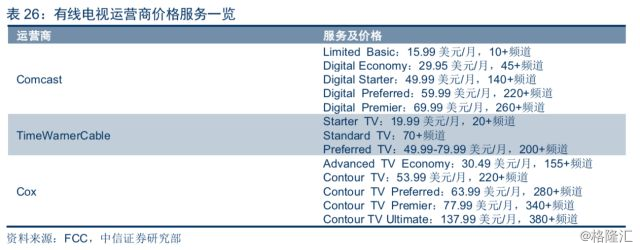

用户订阅服务收入是MVPD运营商主要营收来源,以套餐形式,运营商以不同价格提供多种不同电视服务,提供从基本层、扩展层、数字层到高端层服务。不同层次之间在包含频道数量和服务内容上存在区分。以Comcast(康卡斯特)提供的价格类目表为例,其提供从入门级15.99美元/月仅包含10+频道的服务到提供260+频道的69.99美元/月的最高级。

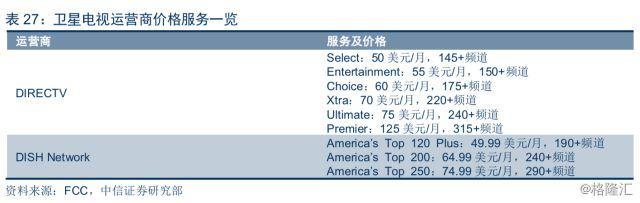

以运营商直接电视(DirecTV)为例,它提供六个级别的服务,价格从最便宜的50美元/月到最贵的125美元/月,四个级别都是数字电视服务,每个级别都有时移(DVR)、点播(VOD)和高清电视(HDTV)功能,差别在于提供的电视频道数量和类型。

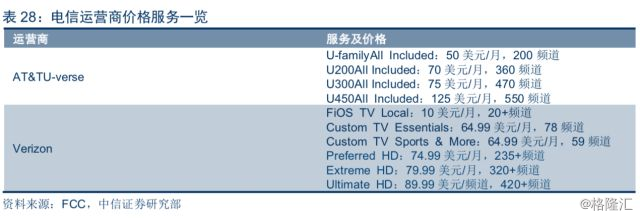

U-Verse 虽然采用IPTV 技术,但提供与电视运营商和运营商相似的服务,同时提供时移(DVR)、视频点播(VOD)以及高清电视(HDTV)等数字电视服务。U-verse提供从50美元/月到125美元/月不等的4档服务,包含数目不等的频道数量。

1984年,美国联邦通信委员会(FCC)宣布放开收视费管理,在放松收视费管理后6个月中,收视费平均提高11%。从1987年1月到1988年10月,收视费平均提高了29%。根据FCC的数据,2006-2015年间,美国电视基本服务平均月订阅价格从14.59美元上涨到23.79美元,涨幅达63%。拓展服务平均月费由45.26美元上涨到69.03美元,涨幅达到52%。

2005年YouTube上线年亚马逊视频推出后,美国流视频服务进入高速的发展阶段,2007年Netflix推出流内容,随后其平台蓬勃发展。之后电视和提供商从2010年开始提供互联网电视服务,以应对流视频的冲击。2013年,Netflix推出了现象级剧目《纸牌屋》,从而奠定了自身在新崛起流巨头领头羊地位,随后老牌付费电视频道HBO也加入流阵营,推出HBO NOW;2017年,UGC视频巨头Youtube宣布推出Youtube TV,进军流视频领域。

区别于基于无线电波的电视服务和基于同轴电缆的电视服务,流视频服务是指通过互联网、移动互联网,借助浏览器、客户端播放软件等工具,以流为播放形式,以直播或点播方式,在线或下载观看视频节目。2.

流视频服务可分为网络视频和OTT互联网电视两大类。网络视频指以互联网为内容的载体,在完善的技术平台支持下,让互联网用户在线流畅发布、浏览和分享视频作品的视频业务模式。互联网电视,也称OTT(Over The Top) 电视,是指以互联网承载视频传输业务,通过机顶盒等设备接收的视频业务模式。不论何种形式,流视频体现的都是以基于用户需求的点播为主,基于传统时间线电视形式为辅。

从根本上说,大多数流服务会为用户提供自主选择的机会,观众可以决定何时何地观看何种内容。现阶段流视频服务有两种典型模式:以Netflix、Amazon为代表的SVOD服务和以Sling、YouTubeTV为代表的vMVPD服务。无论哪种模式,用户都可以相较电视服务更精准选择自己需要的服务,从而降低自身的花费。4.

美国电视运营服务采取的是“特许经营权”制度,对于单一地区,运营商实质是垄断性的(可能会和运营商竞争,但运营商杀手锏是宽带服务)。流时代到来,无论是基于互联网还是OTT的视频流服务都不受制于地区,流视频服务行业是充分竞争的行业。从类型来看,当前流视频服务商主要有两种类型,即基于

在此模式下,用户可以按自身的需求即时点播视频。大多数服务是按月订阅(即包月会员),通常会要求一次性签订6-12个月的服务。SVOD这种“易进易出”的特点及相对低廉的价格是吸引用户的重要因素,但同时也意味着这类服务必须更加努力地留住用户。主要SVOD如Netflix,Amazon,Hulu等

vMVPD的作用与传统的或供应商的方式相同,但通过互联网连接而非硬件连接的机顶盒提供线性电视,不需要巨大资本开支建设自有硬件网络。通过提供价格上更经济的“瘦身版的收视套餐”(skinny bundles)来降低一系列频道订阅的成本。vMVPD包含DirectTV Now、 Sling TV和YouTube TV及其他,目前占据整美国本土订阅付费市场约20%的份额。

据PWC的统计,美国流视频行业从2012年进入高速增长期,2016年,美国流行业收入达到137亿美元,同比增长20%;预计到2021年,美国流行业收入达到190亿美元,10年CAGR9.6%。根据2017年5月的FluentLLC的调查,美国总体流渗透率已超过%的美国网民观看或使用流服务,而岁年轻用户群体中更加凸显。

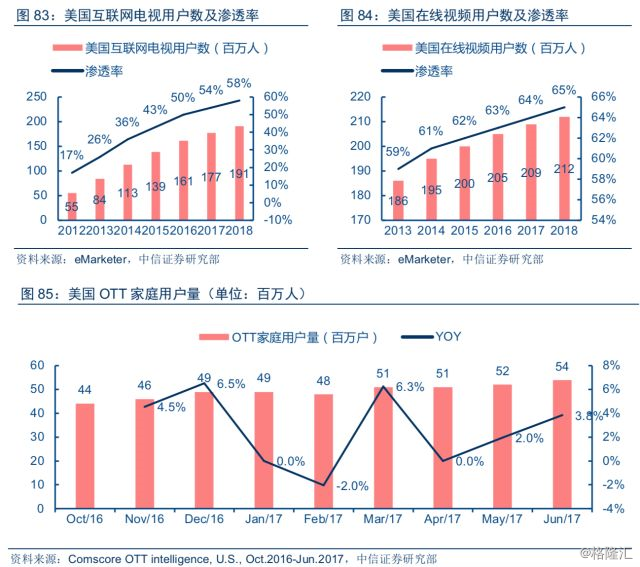

互联网视频用户规模已经接近年美国在线亿,渗透率接近电视活跃观看人口。

。Comscore的调查显示,美国OTT家庭用户量在2017年6月已经达到5400万户,流在千禧一代和非千禧一代美国人中的普及率分别为77%和65%,渗透率可观。

根据 statista 的数据,美国付费电视用户规模在 2013 年-2020 年期间预计会减少 800 万用户。自2012年开始,美国传统付费电视端不断受到互联网的冲击。2013年至今,付费电视用户持续负增长。2016年,全美主流网络运营商的付费电视用户总计为9375万户,净减少172万户,同比增速-1.8%。

SVOD核心是按用户需求点播的方式,其是对于传统电视视频时间流形式的,也代表视频平台进一步按需满足用户的模式更迭。当前美国SVOD主要分为三大类型:

,如亚马逊的Amazon Prime 用户付费是作为电商网站的增值服务,支付会员费除观看视频服务内容外还可享受购物两日达免费包邮服务和获得不限量视频;(2)依托传统传媒巨头的流视频网站,如Hulu,其由迪士尼,福克斯,NBC(Comcast),时代华纳四大传媒巨头合资建立;(3)新兴流传媒巨头,以Netflix为代表,其迅速利用先入优势建立起庞大用户群,持续加大投入制作精品内容,营造自有流视频生态圈。2017年,迪士尼宣布并购21世纪福克斯,并将于2019推出自有流SVOD平台,以巨大内容库和强大内容制作能力为杠杆,迪士尼正在全力撬开流未来海量空间。

Netflix是流视频平台订阅模式的创立者,首创了无广告纯订阅的流视频模式。公司最初的主营业务为DVD出租,率先推出无到期日、无逾期费、无邮费的三无会员制,成功打破了线下租碟巨头Blockbuster的垄断。2007年公司推出在线年拆分了DVD出租和流业务。通过向在线流播放与制作的转换,公司实现了盈利模式的重大转变。从十年前的DVD在线租赁公司转变成为如今全球最大的流集团。

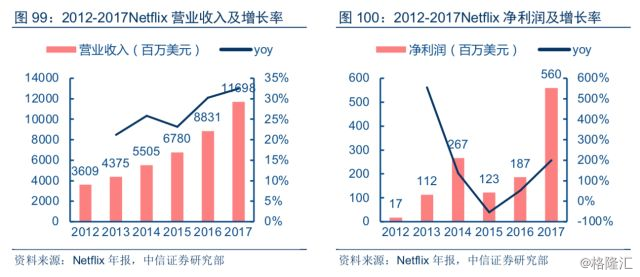

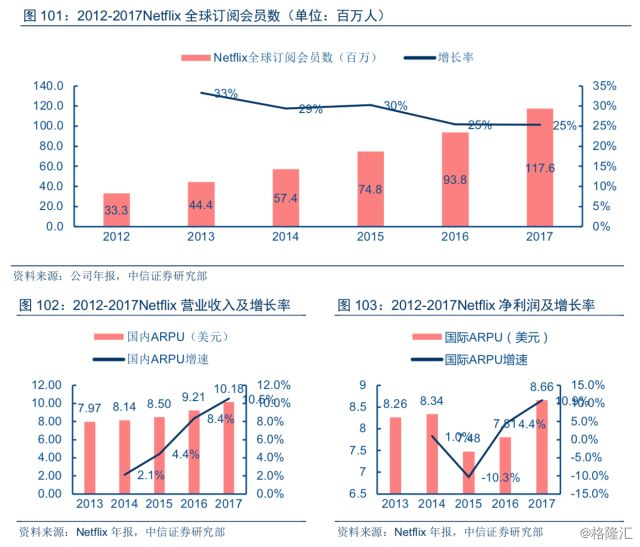

在2018年1月公布的2017年第四季度财报中,Netflix财务数据各项关键指标均大幅好于预期。第四季度新增流付费用户833万,较之前的预期高出200万人。第四季度营收为32.86亿美元,比去年同期的24.78亿美元增长32.6%;净利润为1.855亿美元,比去年同期的6670万美元增长178%。会员数方面,2017年,公司整体订阅会员已经达到1.18亿,其中美国用户5280万,国际用户5780万;ARPU方面,国内和国际订阅会员月均收入持续上升,预计未来仍有显著提升空间。

全球化发展是公司重要战略,也是流平台相较于网络运营商轻资产运营的优势。

公司2010年从开始推动国际化运作,截至目前成长显著,将流业务扩展到了世界上超过190个国家和地区。从Netflix近几年财报公布数据可看出,Netflix本土用户增速有所减缓,工作重心逐渐转向国际扩张,2017年国际业务首次实现盈利。从用户规模看,2017年Q3国际付费会员数首次超过美国本土,2017年用户增长2378.4万,国际用户贡献率75%的增长量。2012-2017年,国际付费会员数从489.2万增长值5903.8万,CAGR为64.6%,显著超过本土付费会员数CARG的15.9%。

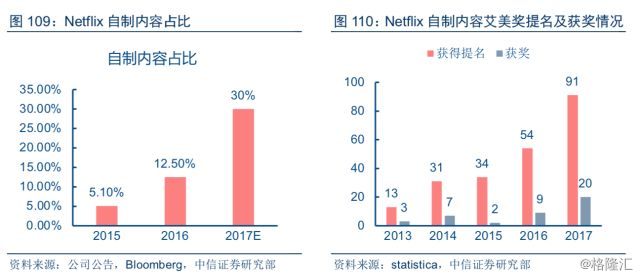

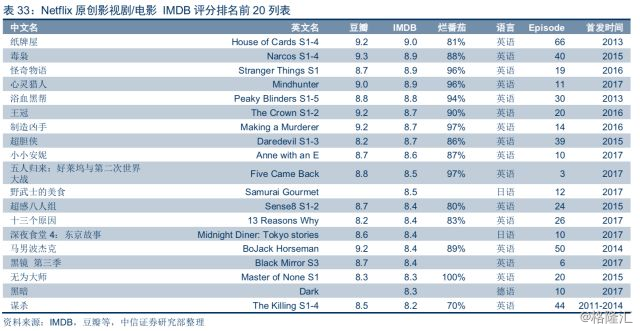

全独播战略和原创性内容是Netflix保持竞争力最重要的护城河之一。Netflix成立之初只出租和传送节目,并不制作内容,在影视作品产业链中处于下游低利润区。由于美国影视业的利润主要集中在生产商和发行商受众,Netflix开始沿着产业价值链从下游的发行渠道向独家发行商最终到上游的内容生产商转变。

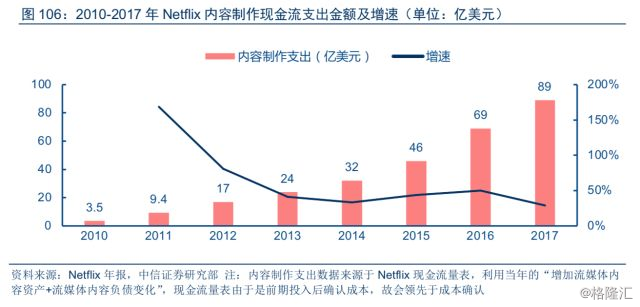

2013年走红的《纸牌屋》是Netflix从发行渠道向独家发行商转变的节点,Netflix购买了该剧续集的全发行权,让Netflix尝到了拥有自己原创内容的甜头。在2015年,Netflix共制作出450小时节目,首次超过在该年制作出401小时节目的HBO,开始和HBO等传统精品内容制作&发行平台正面竞争。截至2013-2015年,Netflix在内容成本上维持40%-50%的年增速。据统计,截至2015年,Netflix在内容方面的投入是Amazon的2倍,但用户规模为后者的13倍,到2017年,Netflix内容投入为Amazon的1.34倍,用户数为4.72倍,用户获取效率持续超越Amazon。

其自制剧质量优异,广受好评,同时公司还积极开辟了海外自制剧市场和多元节目类型。公司将自制内容视为重中之重,在自制内容方面投入约占内容总投入的20%,并将持续提升至30%左右,预计未来仍将持续提升。公司2017年原创内容投资远超过竞争对手Amazon prime、HBO及Hulu等,已经逼近传统传媒巨头NBC、迪士尼、福克斯等。另外公司已经宣布2018年在原创剧集和原创电影方面的总投资额将达到80亿美元(投资口径,与现金流口径略有不同)。

从2013年进入原创内容领域5年来,Netflix自制剧质量优异,广受好评,美国电视剧界最具分量的艾美,2017年Netflix夺得4项黄金时段艾美和16项创意艾美,仅次于前辈HBO。

而在美国电影学院评出的2017年最佳电视剧top 10中,Netflix更是凭借《王冠》和《怪奇物语》独揽两席。除了原有的优质内容外,Netflix还为国际市场专门打造了更符合当地用户的原创剧集。鉴于海外原创剧集良好的经济效益和对当地市场的提振作用,

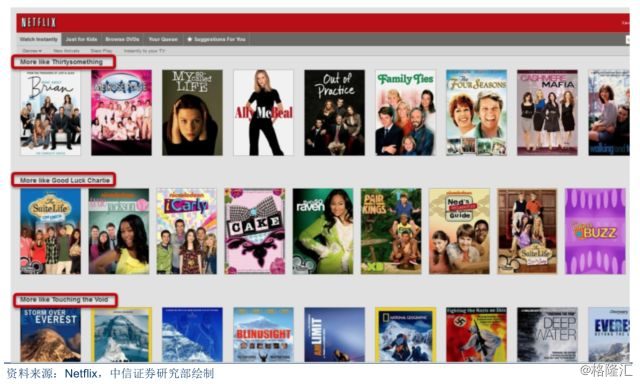

以大数据技术支撑的用户挖掘战略和精准推荐也是Netflix显著优势端。公司采用精准的个性推荐算法,追踪用户的观看习惯和偏好,进而做出更精确的推荐。据公司统计,其会员观看的视频中,75%以上源自系统推荐,Netflix订阅用户每天还会给出400万个评分及300万次搜索请求。

原创内容和竞争推荐增强了Netflix的定价能力,美国提价空间仍然较大,用户增长空间仍然较大。

2014-2017年间Netflix三度提价,同时用户维持高增长。2017年10月,Netflix宣布调涨三项月费方案之中费率较高的两项。“标准”方案每月收费从9.99美元调涨到10.99美元;“高级”方案的月费从11.99美元涨到13.99美元。对比于美元的订阅费,Netflix提供给用户更加精准和实惠的服务。

另一方面,2017年全球互联网用户达到35亿,Netflix全球当前订阅用户达到1.18亿,其中美国5400万(和HBO用户规模相当),随着其内容精品度持续提升,现象级作品持续推出,内容类型边界不断拓展,国际化战略持续推进我们认为,其用户边界仍有较大提升空间,预计未来仍将保持较快增长。

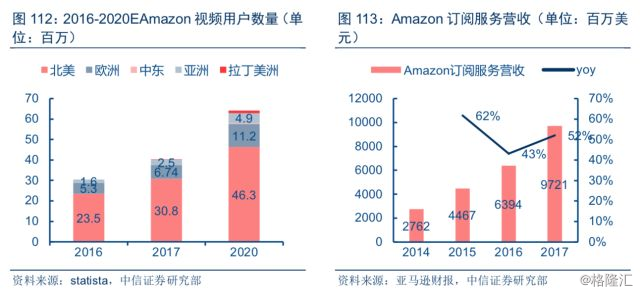

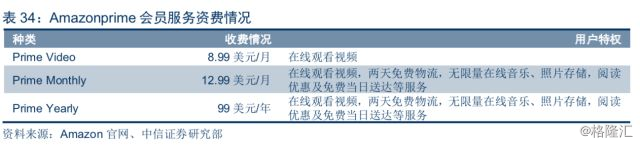

AmazonPrime Video是由亚马逊公司开发和运营的互联网视频点播服务Amazon公司的付费视频服务,其经历了“Unbox(单点)—嵌入VDD(单点和包月)—并入prime(包年)—可订阅式视频业务”的过程,如今这项服务被统称为Amazon prime video。Amazon prime Video核心优势来自于亚马逊整体生态的支撑,包括用户、技术、资金等,同时Amazon通过Amazon会员体系与互联网视频服务高度整合,提升会员可以使用的服务范围,增强用户粘性,从而达到对内容、销售、播放端的全产业链布局。

据Amazon2018年1月发布的年据显示,公司2017年的“订阅服务(subion service)”共创造了超过97亿美元的营收(包括亚马逊的Prime会员),比2016年的64亿美元增长52%。这一营收增长大类包括亚马逊的所有订阅服务,如Prime电商会员、有声读物、、视频服务和音乐服务等。Statista数据显示,2017年Amazon视频的全球订户规模达到3000万,2017年达到4000万,2020年预计达到6400万。

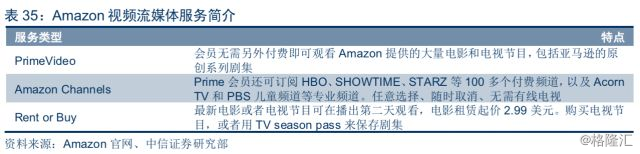

用户在primevideo会员服务提供的海量影视资源之外,还可单独租赁和购买电影和电视节目。

同时,亚马逊于2015年推出了流合作伙伴计划(现称为亚马逊频道Amazon Channels),允许亚马逊视频平台向亚马逊Prime用户提供基于订阅的第三方频道和流服务。这些服务于亚马逊视频产品,需要单独购买。亚马逊原创电影会在影院首映后的 4-8周提供在线版本,会员能通过Prime Instant Video先睹为快,大大缩短了传统电影上映后39到52周才能在网上播放的空窗期。这意味着这一巨头不仅会对传统电影行业构成挑战,还会与Netflix这样的在线流巨头形成竞争。

在自制剧方面,喜剧类作品是AmazonStudio的特色,未来将探索科幻等新题材。

亚马逊的影视部门同样成立于 2010 年左右,由家族背景和好莱坞关系密切的罗伊·普莱斯(Roy Price)领军(2017年10月辞职,NBC娱乐部门总裁Jennifer Salke接任)。亚马逊的第一部原创剧集《透明人生》在评论界取得了 HBO 级的盛赞,并在艾美(喜剧类最佳导演)和金球(最佳喜剧剧集和男主角)上斩获颇丰。此外,亚马逊还推出了“喜剧版《纸牌屋》”、《阿尔法屋》、古典音乐题材剧集《丛林中的莫扎特》等剧集。

在原创剧集预定模式方面,除了与Netflix一样全季预订全集放出的模式外,Amazon独创了“试播筛选机制”,

通过试播机制确定观众喜好,提升剧集的质量。亚马逊仿照传统电视网预订剧集先预订试播集的形式,和制作团队先签署预订试播集(pilot)的合约,将半小时的试播集在Amazon instant video服务中交给网友试看评分,由反馈决定是否投资预订全季。首轮获得 pilot 试播的剧集多达 14 部。这一模式下,目前已经获得全季放出的剧集包括了科幻剧《高堡奇人》等。同时,亚马逊还有意进军电影市场,并计划买断一部份电影和院线同步上映的。

Hulu是由NBC环球新闻集团及迪士尼合资成立的一家网络视频网站,于2007年10月推出测试版,2008年3月正式启动,网站提供经过授权的正版影视作品和电视节目。Hulu是强势传统电视的联盟,占据了内容资源上的先天优势。Hulu的股东均为美国无线电视及电视时代的巨头,其中NBC全球(30%)、新闻集团的福克斯(30%)、迪士尼(30%),时代华纳(10%)。Hulu借力新闻集团、NBC环球,建立广告主开发渠道。通过股东策略投资而独家获取内容授权,建立独有内容体系。其内容包括电视剧、电影和剪辑。

Hulu的用户数据和营收数据近年来表现出快速增长的态势。美国流平台Hulu在2018年1月对外宣布,其付费订阅人数目前已经突破1700万。这1700万用户包括其订阅视频点播(SVOD)及视频直播(live TV)总人数。Hulu上一次公开相关数据是在2016年5月,那时其用户量刚刚突破1200万。Hulu的SVOD服务约以每个月22.5到23万用户左右的订阅量稳健上涨。Hulu还表示其广告收入在2017年首次达到10亿美元。Statista数据显示,Hulu2017年预计收入约为24亿美元。

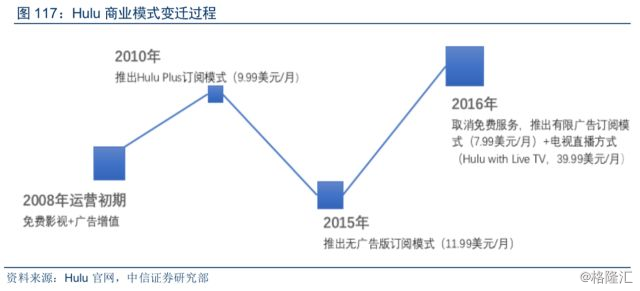

在运营初期,Hulu沿袭了传统“免费影视+广告增值”的商业模式,利用独家网络播放权,通过贴片广告而不是内容收费向其它网络分销。2010年,Hulu推出付费订阅模式Hulu Plus,订阅费为每月9.99美元,与Hulu的免费版本一样,Hulu plus仍在视频中播放贴片广告,但用户有很强的自主性。付费订户可收看内容比免费用户更多,相比免费用户只能通过台式电脑和笔记本收看Hulu,付费用户还可通过多个移动终端或智能电视收看。2015年,Hulu推出无广告版的订阅模式,价格为每月11.99美元。2016年,Hulu宣布不再提供免费服务,并推出两种订阅方式,一种是订阅费每月7.99美元的有限广告方式,即在节目播放时会插入有限的广告;另一种是39.99美元每月的电视直播方式(Hulu with Live TV),订户体验与付费电视相同,并可通过多个移动终端或智能电视等方式收看50个以上的电视频道。

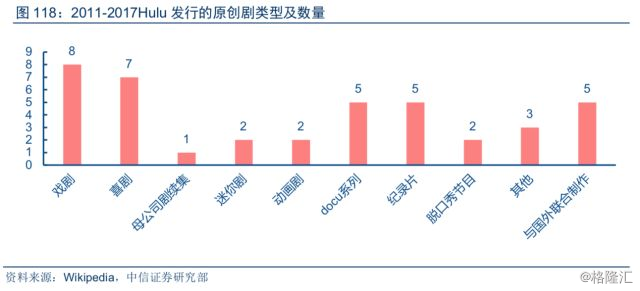

Hulu可在许多电视节目首播后数日(大多是次日)后提供观阅服务,这是Hulu与Netflix、Amazon Instant Video等平台的重要差别。在原创内容方面,Hulu同样大力发展自有原创内容。2011年Hulu上线了第一个独家原创自制长视频《生命中的一天》,2012年Hulu推出了首部原创剧集题材的《战场》,但受众数量和收视率均未达预期。2016年Hulu自制喜剧《随性所欲》获得2016年的金球提名,虽然争议不断,仍为Hulu的内容自制提升了巨大信心。2017年其原创电视剧集《使女的故事》更是力压Netflix,收获了2017年艾美最佳剧情类剧集,成为第一个获得此的流平台(此外还收揽了最佳女主角、最佳女配角、最佳导演、最佳编剧),这也是SVOD服务取得的第一个突破性成绩。

Hulu目前在内容上的投入低于Netflix和亚马逊。其表示,2017年它们在这一板块投入约25亿美元。Hulu正在加大自己在这一方面的投资力度,扩大其内容优势。2017年,其段已扩张至逾75000集,横跨1700个不同节目。截止到2017年自制剧集40部,已公布的计划未来原创剧38部。

2017年8月,迪士尼宣布将自建两个流服务平台,直接向用户提供ESPN体育节目和家庭影片。ESPN流服务拟于2018年率先上线场体育赛事现场直播,包括棒球、橄榄球、网球等等。另一项与电影和电视剧相关的流平台或将在2019年推出,用户通过迪士尼自有的流平台可收看该公司发行上映新的电影和电视节目,包括皮克斯动画。为此,迪士尼会终止其与Netflix的在线发行合约,仅对其保留相对导向的漫威系列的发行权和权。

2017年12月,迪士尼公司成功斥资524亿美元收购福克斯核心资产(含债务为661亿美元)。迪士尼将控制FOX部分电视网资源,国家地理,22家地方体育电视网,福克斯持有的欧洲服务Sky 39%的股份,以及流服务Hulu 30%的股份。从影视内容资源来看,收购21世纪福克斯公司意味着迪士尼的帝国中又添加了《阿凡达》、《X战警》、《死侍》、《神奇四侠》等版权。

我们认为,迪士尼转向流平台是趋势的必然,也是传统传媒巨头必须迈出的一步。收购福克斯后,迪士尼将以强大内容库和IP库为杠杆,全力撬动流市场,与Netflix等新巨头抗衡。从美国电视发展历史来看,虽然Netflix等新巨头表现出势不可挡的态势,但美国传媒巨头仍然拥有电视这一充足现金流的业务,同时其在内容领域的积累和人才优势依然十分明显,迪士尼进军流仍然有充足的筹码,其能否成功核心变量可能来自于其自身做出转变的决心和对于流新平台的运营能力和效率。

美国电视产业的商业模式极致性体现在:在内容端极度成熟背景下,地区性垄断的渠道利用套餐的模式将单用户ARPU提到最高。而这个极致的商业模式前提是,没有任何渠道&媒介能够挑战or卫星运营商提供的电视娱乐服务,而互联网正是这个向电视运营商发起挑战的媒介,OTT和移动端成为重要的载体形式。

顾名思义,vMVPD(虚拟多频道运营商)是诞生在互联网普及的背景下,基于互联网的多频道运营商,在OTT端或移动端为用户提供视频内容服务。vMVPD为用户提供一个更低价格、更便捷方式、更有针对性选择电视视频服务的选择,因而在短时间获得较多用户的青睐。

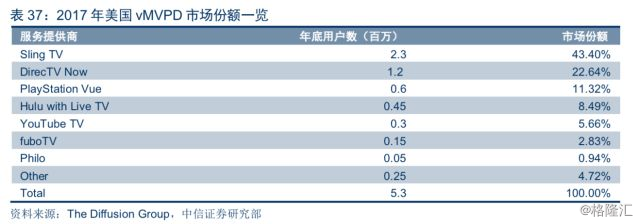

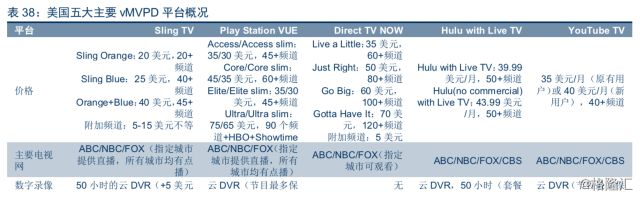

相对Netflix等SVOD流平台,vMVPD推出时间偏晚,最早来自传统电视&宽带运营商:Sling TV(2015年2月推出)目前用户规模最大,其母公司美国卫星巨头Dish Network,截至2017年第四季度末,Sling TV用户数量达到221万。AT&T旗下的DirecTV Now(2016年11月推出)2017年12月宣布用户数为100万。索尼旗下的PlayStation Vue(2015年3月推出)2017年12月用户数达到45.5万。

现有的vMVPD服务均为包月模式,无合约,可随时取消;既包含电视直播,又提供视频点播;一般还兼具云机(DVR)功能。从套餐价格来讲,基本套餐约30-40美元/月,提供50个基础频道,相对于传统电视来说有显著的价格优势。此外,不同服务提供商优势侧重点略有不同,不同来自于电视网频道提供,体育内容提供,云功能提供等等。

我们认为,考虑到美国电视产业拥有极度成熟的内容端布局,同时用户向互联网端迁移的确定趋势,未来vMVPD将成为美国用户观看电视或视频内容的重要渠道之一,未来有望保持快速增长。从用户规模来看,2017年vMVPD用户达到530万,相比2016年增加超过100%,Cambridge Analytica预计到2025年美国vMVPD用户将达到3500万,CAGR27.6%。

由于当前vMVPD只是对于电视节目重新打包出售,市场主流玩家主要来自内容分发端,分为传统电视&运营商和新兴互联网公司,我们看好新兴互联网(例如Youtube)公司在这个领域的布局,一方面来自于互联网公司对于用户体验的优势和流量优势;一方面来自于,对于传统运营商是否有足够定力&魄力推广vMVPD业务也存在疑问,毕竟vMVPD深度覆盖将潜在削弱盈利能力很强的传统&电视业务。从长远来看,vMVPD内容分发商做大规模后,将有望切入内容端,在传媒产业中做深做大自有布局。

YouTube是当前世界问量排名第二的互联网平台,也是用户体量最大的视频网站,于2005年成立,2006年被Google公司以16.5亿美元收购,目前是Google旗下的一家子公司。Youtube目前拥有15亿月活跃用户,用户平均每天观看Youtube视频内容的时长为1个小时。

Youtube TV切入vMVPD最显著优势来自于大量用户基数积累和深厚的互联网公司基因。2017年第二季度,母公司Alphabet首席财务官Ruth Porat曾表示,本季度收入增长贡献的最大来源是移动搜索和Youtube。根据eMarketer等数据显示,2017年YouTube营业收入约为120亿美元,预计2018年达到150亿美元。仅从美国方面看,预计2018年YouTube在美广告净收入将达到39.6亿元,约占谷歌广告净收入的10%。同时,YouTube在美用户数也逐年增加,预计2018年将达到1.85亿人。

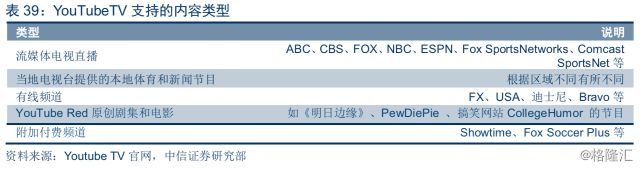

Google在2017年4月推出了自己的vMVPD平台YouTubeTV,定价为40美元/月。

YouTubeTV在运营初期即提供超过50个电视网的节目,用户可以收看流电视直播、本地体频道、频道及新版YouTube TV APP内所有YouTube Red的原创剧集和电影。YouTubeTV提供无限存储的云数字机(DVR)服务,可以同时想看的所有节目,且没有存储空间。每次的节目最多可存储9个月。同时,YouTubeTV还支持跨设备串流和观看以及6个账号的家庭分享会员。目前Youtube TV仅在美国8个地区开通服务,未来将持续拓展服务范围。

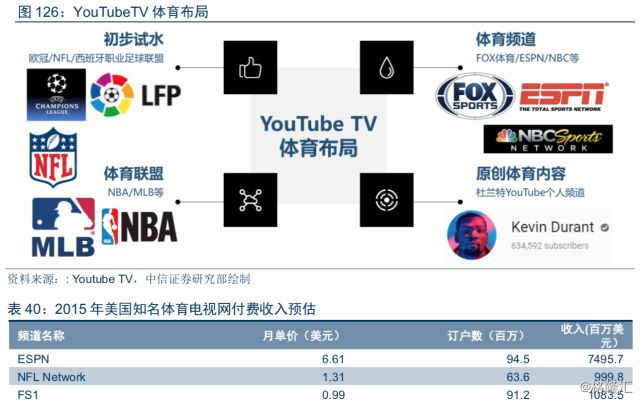

体育内容是Youtube TV重要卖点和发力方向。由于竞技文化在美国根深蒂固,体育直播在美国拥有大量的受众,视频社交平台与体育赛事的结合,已经成为增强用户粘性的和核心方式。

根据计,电视上有关YouTube TV的广告96%都是出现在体育赛事节目中,包括超级碗赛事等。Google曾表示,2018年的电视广告会全面针对体育迷展开。目前Youtube TV 提供的体育频道、赛事内容包括ESPN,ESPN2, ESPN 3, ESPN News,,ESPN U,SEC ESPN, Fox Sports, FS1,,FS2,,the Big Ten Network,the NBC Golf,March Madness, MLB 季后赛,以及大量NBA 赛事, the PGA Championship(高尔夫) and UEFA soccer(欧冠)。

除了各大体育电视网,YouTube TV还在进一步与体育联盟建立深度合作,未来在体育内容提供领域潜力很大。

(1)2018年3月,YouTube正式宣布将成为2017-2018赛季NBA总决赛的指定赞助商(也是NBA总决赛历史上的第一个赞助商)和WNBA总决赛以及NBA发展联盟的赞助商。YouTube TV广告将出现在NBA赛场和电视转播画面中,观众也能在YouTube上看到NBA总决赛的直播。NBA联盟还表示,计划在YouTube TV上提供更多的原创内容。(2)YouTube与美国职业棒球大联盟MLB签约,成为2018和2019年世界大赛的赞助商,YouTube TV用户可以观看比赛直播,这一交易是MLB和YouTube TV扩大合作伙伴关系计划的一部分。(3)YouTube TV还相继与足球俱乐部、西雅图海湾足球俱乐部以及NBA联盟通展开多项合作。

在OTT内容之外,YouTube也在体育原创内容上有所布局。2017年四季度,杜兰特在YouTube上开设了个人频道,截至目前,有超过63万人订阅,总观看次数突破2100万。YouTube将和杜兰特创建的公司Thirty Five Media建立合作关系,来帮助更多知名运动员推出自己的YouTube频道。Thirty Five Media公司将帮助YouTube生产更多体育内容,这其中就包括杜兰特和美国知名演员兼导演的迈克尔·拉帕波特共同导演的一系列新节目,将在杜兰特的个人YouTube频道上。

我们认为,YouTube庞大的用户群和母公司Google雄厚的技术实力、丰富和多元化的内容、重点发力体育端,重点吸引年轻用户的定位,让YouTubeTV在众多vMVPD平台中拥有得天独厚的优势。基于长期的行业发展趋势和自身“内容+运营”的优势,YouTubeTV有望在流市场上可能占据更大的市场份额,其用户数量和营收都值得期待。

基于美国人根深蒂固的“电视情结”,我们认为流服务的普及,电视仍是当前阶段重要阵地。根据A.C. Nielsen的数据,美国人平均每天看电视的时长约为3小时46分钟。

另一方面,考虑到智能手机等移动终端超高普及率,以及年轻用户使用习惯迁移,未来移动端也将成为越来越重要的流终端,并将于电视并驾齐驱成为美国流视频行业重要渗透渠道。

流时代下,互联网减少了内容向用户传输环节,使用户的使用成本下降。流公司凭借渠道和商业模式优势有望在短时间吸引大量的用户。

基于美国庞大的娱乐产业,流市场必然成为巨头必争的市场,而Netflix等新兴巨头必然会持续受到迪士尼等传统传媒巨头挑战和,做大做强自身内容资源库和内容制作生态至关重要。例如Netflix在2013年推出《纸牌屋》、Hulu在2017年推出的《使女的故事》,均为公司发展起到了巨大的推动作用。

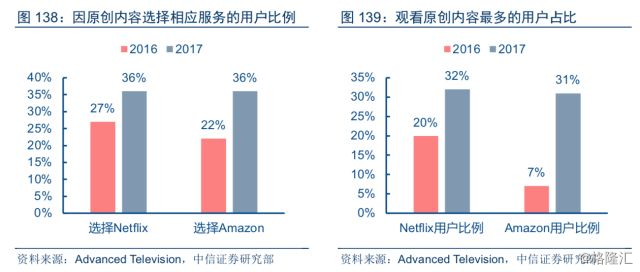

Advanced Television援引美国451 Research《联网用户之声》(VOCUL)季度研究报告指出,视频网站原创内容的热度持续攀升。(1)原创内容对于用户吸引度方面:33%流用户为了观看原创内容而选择相应服务,这一比例较去年增加了8%。一直以来,原创内容都是HBO和Showtime差异化竞争的有力武器,如今因为原创内容而选择Netflix和Amazon Video服务的用户比例均为36%,分别较去年同期增长了9%和14%。

:在过去两年中,Netflix和Amazon Video的用户均开始青睐原创内容,越来越多的受访者认为原创内容是自己看得最多的内容。这一比例在亚马逊用户中从7%增至31%,在Netflix用户中从20%增至32%。

每一次媒介的革新,对于传媒产业市场格局来讲,预示着新的公司崛起,以及传统巨头的救赎,决定成败关键在于内容是否足够有竞争力,是否能够随着年轻用户崛起进行品牌重新定位。而技术的革新则起到了做大市场,做大蛋糕的助推作用。

以年以后被打造成美国娱乐产业中规模最大、盈利能力最强的的一个子行业,其背后是技术革新的驱动,同时电视产业崛起的伴随着传媒产业的重构,传统三大电视网(NBC,ABC,CBS)均凭借强大的内容能力和用户基础保持住行业巨头地位,同时Time Warner(拥有CNN,HBO等知名电视网),Comcast等公司则借助东风成为行业新巨头。

流时代,基于互联网平台的议价能力将更加凸显,其无需传统运营商大额资本开支便能够获取用户,网络可延展性更强,且对于Netflix等SVOD的平台,其集合了内容制作、内容整合和内容发行全产业链功能,有望成为新兴传媒巨头。对于传统传媒巨头来说,挑战是显著的,但并不意味着传统传媒迅速陨落。内容是的,但内容背后是需要大额的资本开支,渠道变更必然引来传统传媒巨头整合,做大规模才能支撑更大内容开支,从而保持自身的竞争力。迪士尼收购福克斯则正是来源于此。对于潜在新兴传媒巨头来说,快速抢占市场(先入优势),持续产出优质内容将成为最后成功的关键。

最后,历史虽然会惊人相似,但历史从来不会完全重复。随着人工智能(AI),区块链等新生产力和生产关系介入,未来流视频产业将发展出新的发展方向。然而,对于流视频产业,内容是万变不离其的。

我们研究美国电视+流产业核心是要研究中国视频产业的未来,这种对标的前提是这两者未来会高度可比。再深一层,核心假设是中国核心文化演变径和美国径更加相似。从文化径演变方向来看,美国模式和日本模式其实是两种典型代表模式:

美国模式:好莱坞是当今美国文化的集大成者,也是核心产出者,影响力早已扩展到全球。好莱坞的电影、电视等核心文化产品都有一个普世价值的文化内核。无论是何种题材,最终都逃脱不出家庭合家欢、追求世界和平、实现超级英雄梦、表现兄弟情义等核心文化内涵。从形式上看,真人形式的电影(包括真人CG形式)始终占据好莱坞电影票房领先。

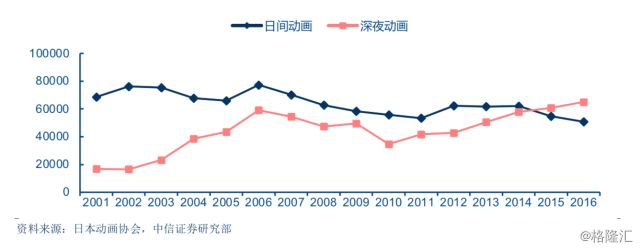

日本模式则稍显不同,随着20世纪本经济陷入发展停滞,整个社会核心文化演变径受到显著的影响。“经济”和“口红效应”等经济现象屏现。以ACGN等虚拟的表现形式成为日本社会重要文化消费形式,从2000年至今,日本动画电影占票房占比始终保持在20%-40%左右的高占比水平。日本电影历史票房前10中,有4部来自于动画电影。

我们认为,基于中国和美国一样的大国地位,基于中国蒸蒸日上的经济发展和国际地位,基于中华文化的核心内涵,未来中国文化核心演变径仍然将主流文化内涵和文化形式为主,二次元等新兴

互联网长视频将一直会是用户娱乐消费的刚需,无论是过去电视时代,还是未来互联网视频时代。研究中国互联网视频产业的未来,仅仅对标中国电视产业的过去是不足够的。过去二十年,互联网产业一直是中国新经济的代表,而互联网给中国各行各业带来的变革已经开始从前端营销深入到全产业链。对于互联网视频产业也是如此,中国电视产业发展商业化程度一直不高,过去相当长一段时间里,中国的消费能力也相对不足。这一点从2010年以后互联网广告对于电视广告强大的冲击力可以看出,广告天生是注意力经济,而互联网代表商业化程度更高的商业模式,互联网广告从2010年仅不到电视广告规模一半,到2014年实现对于电视广告反超,仅用时4年。

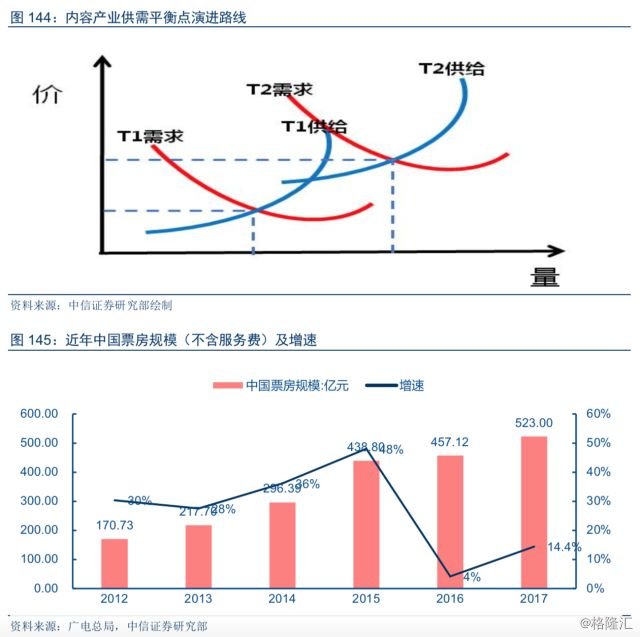

随着互联网企业较为先进的运营思维和不仅仅在用户运营端,还将逐步深度切入视频产业制作,发行等更深的领域,互联网视频产业有望迎来商业化再出发。当然,这其中还伴随着中国消费者娱乐消费意识的崛起,付费意识的成熟。供给端商业化再出发,叠加需求端的需求持续提升,我们预计中国在线视频将达到一个新的供需平衡。而这个平衡点,将显著高于电视产业带来的平衡点。

在我们的假设里,中国互联网视频产业未来将更加商业化,而视频产业商业化最终极对标形态无疑是美国电视&流产业。

由于美国产业发展脉络的连续性,我们将电视+流产业联合起来对比具有重要意义。美国电视产业将视频内容产业和渠道运营商业模式做到一个极高水平,而流产业则重启了行业重构,随着人工智能等新技术成熟,将进一步驱动行业未来发展。

本篇报告核心分析的美国电视产业是视频产业商业化走到极致的一种形态。2016年,美国电视产业总体规模约2300亿美元,其中订阅付费收入1499.2亿美元,对应ARPU值517.85美元,占人均可支配收入1.32%;电视广告收入712.9亿美元,占美国广告市场36.6%,观众平均每天观看电视达到238分钟,占用户平均媒介接触时间的17%。

美国电视产业是我们研究中国网络视频行业未来的最佳对标,但同时我们也需要识别两大市场显著差异性,我们认为主要差异性如下:

1) 视频行业主要内容形式包括娱乐(剧、综艺、电影等)、体育和新闻资讯三大内容类别,我国互联网视频产业对于新闻涉及将显著小于美国电视行业,这将对市场规模预测产生一定负面影响;2) 随着互联网普及,用户时间分配将趋于分散,互联网视频用户日均时长或无法达到美国电视观众日均观看4-5小时时长。但是,互联网长视频是用户娱乐的基础需求,相较于当前中国互联网视频用户日均时长仅40分钟左右,仍有较大提升空间。随着优质内容持续产出,用户粘性逐渐增强,我们预计到2022年,日均观看时长将突破64分钟。

3) 中国人口是美国4.5倍,社交口碑关系链更长更广,现象级爆款内容收入弹性将更足。

4) 人工智能技术成熟,将极大提升互联网视频平台定向给用户精准推荐内容的能力,从而提升平台的议价能力,提升用户对于平台的粘性,属于技术红利。

基于我们对于美国电视产业的对标,以及当前中国互联网视频行业发展现状,我们认为,我国互联网视频行业未来还有长足的发展空间,供给端内容工业不断成熟,以及需求端娱乐需求持续提升,付费意识持续提升将驱动行业持续快速增长。

网络视频广告收入=月活跃用户规模*月均使用时长*单位时间价格。我们预计网络视频广告市场规模从2017年463亿元提升至2022年1262亿元,CAGR22.2%,至2027年进一步提升至1420.02亿元。

若假设网络视频行业收入中包括版权在内的其他收入占比达到15%,则2022年我国网络视频行业总体规模为2422亿元,5年CAGR24.1%;2027年我国网络视频行业总体规模为3505亿元,10年CAGR15.6%。

网络视频行业是互联网+内容产业的结合,其发展以内容产业成熟度为前提。由于内容产业的发展成熟往往需要较长时间积累,由此我国互联网视频行业发展也是一个长期的过程。根据预测,我们预计到2027年,中国互联网视频产业总体规模达到3500亿元人民币,假设届时我国城镇人口达到9.5亿人,对应ASP为369元,预计占届时人均可支配收入0.61%,相当于美国电视产业三分之一。

从经济学角度来看,任何一个内容产业的规模增长都是供需达到新平衡的结果。

从驱动力来看,需求曲线第一阶段上移核心来自于娱乐消费红利爆发,速度较快,可以对标的是2010-2015年中国电影票房的核心驱动力;一旦第一阶段消费红利接近尾声,行业进一步增长则需要曲线上移配合需求曲线上移,这时行业增速将较第一阶段增速明显减缓,但并不意味着行业增长遇到天花板。可以对应的是2016年以后的电影产业,优质内容供给成为驱动票房的核心增长动力。

互联网视频未来发展也将遵循这一规律,2010年以来,互联网流量红利驱动互联网视频广告收入高速增长。2015年以来,《盗墓笔记》等会员剧给用户带来了优质内容增量,从而驱动付费收入高速增长,行业进入新一轮增长阶段。未来,我们预期,随着互联网视频平台自制内容,独家内容的质量持续攀升,将驱动互联网视频行业供需关系不断达到新的平衡。这个过程是供需共舞的长期过程,发展或许不会一帆风顺,但长期空间和长期趋势是明确的。

基于互联网视频长期海量空间的加速,我们认为我国当前互联网视频行业竞争格局即BAT大平台模式+芒果TV、B站等垂直模式,只是一个短期达到市场平衡。互联网给平台带来了扩张的便利性,但同时也降低了内容分发业务进入的门槛(相对于电视运营商大量资本开支、特许经营权铸就高门槛),未来,随着内容不断细分化,品牌不断精细化,仍然有可能出现强有力的新兴玩家进入,凭借其自有的优势,获得成功。

Fox News的成功就是后来者居上最好的案例之一。Fox News是默多克旗下21世纪福克斯集团于1996年创立的新闻电视网。在新闻电视网领域,当时可谓是CNN一家的天下(其由特德特纳创立于1980年,是美国第一家提供24小时新闻电视网)。Fox News创立之初普遍不被市场看好,然而在随后20年里,其凭借亲民的风格,清晰的获得了极大的成功。2017年,Fox News每日收看人数为145万,是CNN的两倍。

传媒产业内容整合和分发天然就是巨头的游戏,核心逻辑来自于内容和分发始终要给观众带来既优质又海量的内容,背后则是巨大的资本开支,这一点显然是规模越大,优势越大的。另一方面,一家公司要成为传媒巨头,拥有一个基石平台型布局至关重要。一方面,平台所处市场规模大,现金流充裕,能够抵抗内容的波动性;另一方面,平台能够最大化的接触到最多的用户,从而成为传媒巨头和观众互动的重要“桥梁”。而基于平台,向内容&IP业务延伸,几乎成为传媒巨头必经的径。

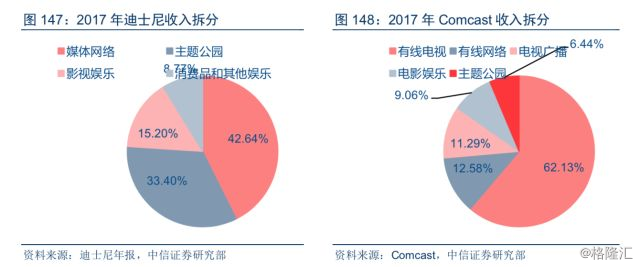

美国六大传媒集团(迪士尼,康卡斯特,新闻集团,时代华纳,哥伦比亚公司,维尔康姆)都是以电视布局作为基石业务的。2017年年报来看,迪士尼的网络业务占收入42.64%,是第一大收入来源;康卡斯特2017年与%,是绝对的基石业务。

中国互联网视频时代,相较于电视时代真正突破了地理,使得巨头形成规模优势成为可能。

在电视时代,除央视外,各大卫视分省而治,很难形成显著的规模优势。互联网视频时代,行业空间巨大,相关龙头互联网视频平台有望基于互联网视频基石业务,逐步渗透进入传媒娱乐产业其他领域,发展成为中国的综合传媒娱乐巨头集团。

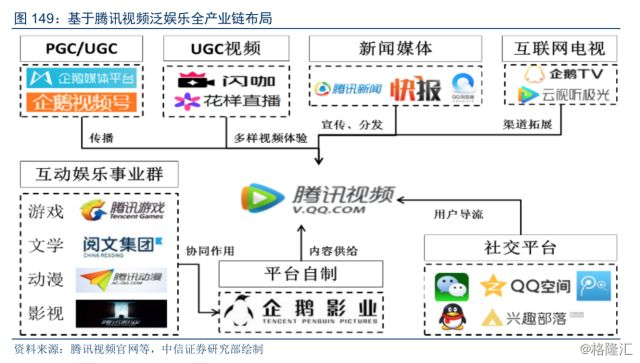

例,2018年3月,其宣布付费会员达到6259万,成为行业领先者,作为腾讯泛娱乐板块核心平台,腾讯视频发挥了连接用户与内容的重要作用,未来也将成为腾讯布局泛娱乐的核心平台。更多发展潜在可能性预示着更大的潜在市场空间,从整体娱

政策监管不确定性;互联网视频平台短期无法盈利风险;自制内容发展不及预期风险

对标美国成熟的电视和流产业,中国互联网视频时代,是中国视频产业真正规模化的开端,是视频产业商业化再出发的开始。基于中国14亿用户持续提升的娱乐需求,我们认为我国互联网视频产业中长期将拥有广阔的增长空间。此外,基于互联网视频平台有望诞生中国未来传媒娱乐巨头公司,基石业务将进一步助力相关公司打开成长空间。我们维持中国互联网视频行业“强于大市”的评级。

互联网视频产业发展会是一个相对长期的过程,其需要需求侧,供给侧不断升级达到新平衡。接下来,随着我国互联网渗透率已经到一个相对较高的,内容供给驱动需求提升将成为行业重要成长逻辑。对于相关公司投资,在平台

从行业当前竞争格局来看,爱奇艺,腾讯视频,优酷三家在用户规模上已经具有一定优势,芒果TV和B站在垂直细分用户领域占据稳定。未来,几家现有平台有望不断巩固自己优势,同时在用户对优质内容需求持续提升,内容类型不断垂直细分背景下,未来不排除仍会出现新入局的公司,而对于新入局公司必须是互联网运营和内容运营都具有强实力的公司。

我们推荐重点关注,拥有当前视频平台领先者腾讯视频的腾讯控股,其有望成为未来重要增长动力,重点关注具有较好内容运营能力的

,精耕年轻女性核心用户群体,内容运营具有显著优势的快乐购;关注拥有主流视频平台优酷的阿里巴巴,以及精耕二次元核心用户的哔哩哔哩。同时关注,兼具互联网运营和内容运营思维的非上市公司今日头条,其旗下西瓜视频已经开始布局相关影视版权业务,未来有望进军互联网视频领域。来源:传媒

声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。

- 标签:真人性视频全过程视频

- 编辑:李娜

- 相关文章